چرا تنوع ایجاد کنیم؟

در دنیای مالی سنتی عملکرد هر دارایی تحت شرایط مختلف بازار تغییر خواهد کرد. به عنوان مثال، سهام سرمایهگذاری بازار املاک(REIT) میتواند از لحاظ میزان آشفتگی حتی از سهام عمومی نیز فراتر رود، و یا سهام پدافندی(Defensive Stocks) که به عنوان امنترین نوع سهام شناخته میشود، میتواند در زمان افزایش سطح ریسک باعث ناامیدی سرمایهگذاران شود. این دقیقا همان زمانی است که متنوعسازی و تنوع در سبد داراییهای تحت مدیریت به کمک شما خواهد آمد. هدف اصلی از خرید داراییهای مختلف و ایجاد تنوع در آنها، برقراری تعادل بین ریسک و بازده میباشد.

در فضای رمزارزی تنوع دارایی تحت مالکیت میتواند یکی از راههای مدیریت ریسک باشد. گرچه برخی استدلال میکنند که رمزارزهای ثانویهی مهم بازار رابطهی مستقیمی با بیت کوین دارند و همین موضوع باعث شده تا متنوعسازی داراییهای یک کیفپول امری تقریبا غیرممکن باشد، اما با انتخاب درست و با دقت سبدی از رمزارزهای ثانویه در کنار رمزارزهای پایدار، سرمایهگذاران قادر خواهند بود علاوه مدیریت خطر، در بازار به نحوی موثرتر قدم بردارند.

تمرکز در مقابل تنوع

بحث بین اینکه باید همهی تخممرغها را در یک سبد قرار داد و یا اینکه آنها را در سبدهای مختلف قرار دهیم، همیشه وجود دارد. گرچه در برخی موارد تمرکز بر روی یک نوع دارایی میتواند سودآوری و درآمد را به حداکثر برساند، اما به یاد داشته باشید که باعث همین تمرکز باعث افزایش و بالا رفتن میزان خطر و همچنین از دست رفتن ارزش نیز به همراه خواهد داشت. علاوه بر این، استراتژی تمرکز قوی بر روی یک دارایی برای سرمایهگذاران هیچ جایی برای خطا در تجزیه و تحلیل و یا قرار گرفتن در معرض خطرات غیرضروری نخواهد گذاشت.

با این حال، تنوع بیش از حد داراییها نیز میتواند منجر به کاهش بازده و درآمد شود. برخی سرمایهگذاران بر این باورند که هرچه تعداد و تنوع داراییهای تحت مدیریت آنها بیشتر باشد، میزان سودآوری و درآمد نیز بیشتری خواهد بود، که البته مفهوم درست و مناسبی نیست. این افزایش تنوع میتواند به افزایش هزینهی سرمایهگذاری و افزایش تلاشهای غیرضروری برای رسیدن به موفقیت تبدیل شده و درنهایت به بازده پایینتر از حد متوسط و کم خطر منجر شود.

بررسی اجمالی عملکرد بازار

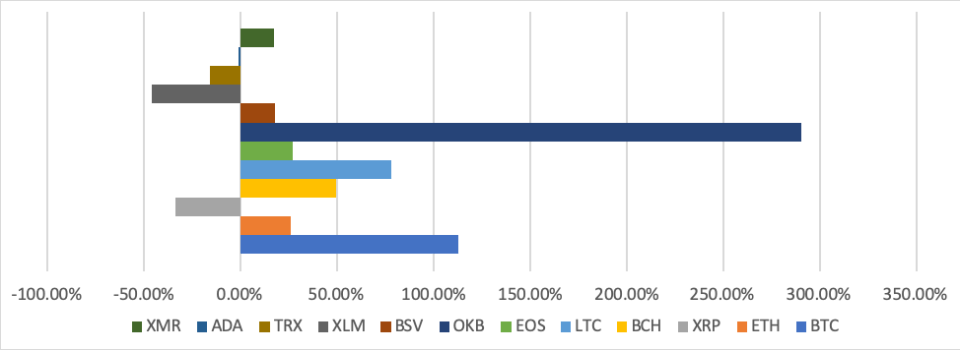

پیش از شروع متنوعسازی داراییهای تحت مدیریت، ابتدا نگاهی کلی به عملکرد رمزارزهای بزرگ در بازار خواهیم داشت. تصویر ادامهی مطلب نشان میدهد که رمزارزهای OKB و بیت کوین در لیست داراییهایی قرار میگیرند که بیشترین سودآوری یک سال گذشته(تا به امروز) را داشتهاند؛ درحالیکه رمزارز مونرو(XMR) و ریپل(XRP) نسبت به همقطاران خود ضعیف عملکردهاند.

این نشان میدهد که داراییهای رمزارزی مختلف عملکرد متفاوتی از خود نشان میدهند و میتوانند بسیار متفاوت واقع شوند. همین موضوع باعث برجسته شدن اهمیت ایجاد توازن بین ریسک و بازده میشود.

تخصیص و انتخاب داراییها

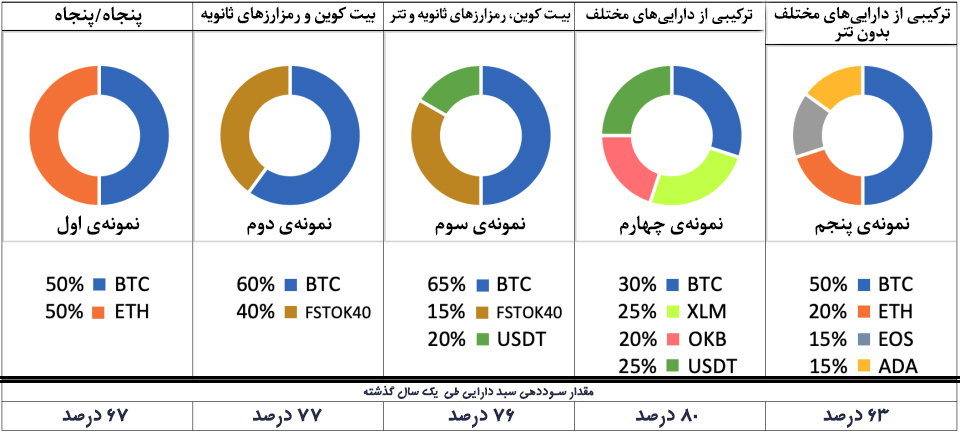

یک کیفپول که دارای ترکیب متعادلی از رمزارزها و توکنها مختلف باشد، میتواند به نگهدارندگان رمزارز کمک کند تا سطح بازده و ریسک را به تعادل برسانند. در ادامه ما از بیت کوین و سایر رمزارزها پیشرو در بازار و همچنین شاخص Crypto 40 کمپانی تجزیه و تحلیل Fundstrat استفاده کردهایم تا چند نمونه کیفپول رمزارزی مختلف و نتیجهی حاصل از گذاشتن تمام تخممرغها در یک سبد را نشان دهیم. شاخص Crypto 40 در واقع یک شاخص وزنی است که رمزارزهای ۱۱ام تا ۵۰ام بازار را بر اساس ارزش و نقدینگی دنبال میکند.

با وجود اصلاحات اخیر قیمت، بیت کوین هنوز هم توانسته از ابتدای سال جاری تا به امروز یک سودآوری ۱۱۲ درصدی را به ثبت برساند، همین موضوع باعث تا اغلب کیفپولهای حاوی BTC بتوانند همچنان سودآور محسوب شده و در محدودهی سبز قرار بگیرند. با این حال ما متوجه شدیم که یک کیفپول رمزارزی که تنها بیت کوین و اتریوم(ETH) در آن وجود داشته، نسبت به کیفپول دیگری که بیت کوین را در کنار رمزارزها متوسط بازار نگهداری میکند، سوددهی و عملکردی ضعیفتر داشته است.

تاثیر رمزارز پایدار در سبد دارایی

در همین حال، ماهیت ثابت رمزارزهای دیگری همچون تتر(USDT) توانسته در نتیجهی بدست آمده تغییرات چشمگیر ایجاد کند. همانطور که در تصویر بالا مشاهده میکنید، در کیفپول سوم علاوه بر اضافه شدن رمزارز تتر، ما حجم رمزارز ثانویه را کاهش داده و به جای آن مقداری بیت کوین اضافه کردهایم؛ با این وجود، نتیجهی بدست آمده تفاوت چندانی با نمونهی دیگر که در آن تتر وجود نداشته، ندارد. به طور کلی، نمونهی حاوی رمزارز پایدار نسبت به نمونهی دوم از ریسک و خطر پایینتری برخوردار است، اما همچنان توانسته بازده و سوددهی مشابهی را به ما ارائه کند.

وجود رمزارزهای پایداری همچون تتر در یک کیفپول حاوی توکنها و رمزارزهایی که دارایی نوسان زیادی هستند، بسیار هائز اهمیت است. برای مثال میتوان به نمونهی چهارم اشاره کرد. در این نمونه هم رمزارز مونرو وجود دارد(کاهش ارزش ۴۶ درصدی طی یک سال گذشته) و هم رمزارز OKB(افزایش ۲۹۰ درصدی ارزش طی مدت زمان مشابه). با این حال میتوان مشاهده کرد که این نمونه توانسته طی یک سال گذشته تا به امروز، در مجموع یک افزایش ارزش ۸۰ درصدی را شاهد باشد. وجود رمزارز پایدار تتر در این نمونه یکی از دلایل ارائهی چنین عملکرد مثبتی است.

در نهایت نمونهی پنجم قرار دارد، که ترکیبی از بیت کوین و تعداد رمزارز ثانویه است(در این نمونه رمزارز پایدار حذف شده است). با وجود اینکه رمزارز EOS عملکرد مناسبی داشته و در دورهی مشخص شده بیش از ۳۰ درصد افزایش ارزش را شاهد بوده است، اما این نمونه بازهم نسبت به سایر موارد نشان داده شده در تصویر عملکرد ضعیفتری را به ثبت رسانده است.

برنامهریزی و تنظیم پیشرفته

با تمام این تفاسیر، مبادلهگران با تجربه و نگهدارندگان رمزارز میتوانند با اضافه کردن مشتقات رمزارزی به کیفپول بلند مدت خود، یک بهینهسازی انجام داده و توازن برقرار کنند. به عنوان مثال، اگر یک نگهدارندهی رمزارز نسبت به تغییرات کوتاه مدت نوعی دارایی خوشبین باشد، میتواند با خرید بیشتر حجم آن رمزارز را در کیفپول خود افزایش داده و یا آن را در اولویت خود قرار دهد. محصولات ساختاری نیز میتوانند به عنوان نوعی تضمین در زمان نزولی بودن بازار مورد استفاده قرار بگیرند.

نتیجهگیری

موضوع متنوعسازی داراییهای رمزارزی تحت مدیریت همیشه یکی از داغترین و بحث برانگیزترین موارد مطرح شده در صنعت رمزارزی بوده است. گرچه برخی استدلال میکنند که اگر تمام داراییهای رمزارزی خود را به بیت کوین تبدیل کنید و تنها از این رمزارز نگهداری کنید، احتمالا در سال جاری به بازده مناسبی میرسید، اما به یاد داشته باشید که سبدی که تنها حاوی BTC است هرگز قادر نخواهد بود که فرصتهای متمایز دنیای رمزارزهای ثانویه را به خود ببیند؛ فرصتهایی که در اغلب موارد میتوانند به طور بالقوه باعث ایجاد بازده و سودآوری بیشتر شوند(البته ریسک بالاتری هم به همراه خواهند داشت).

یک سبد متعادل از داراییهای مختلف میتواند بازده و سود(که میزان ریسک آن بسیار متعادل میباشد) را به حداکثر برساند. همانطور که پایان سال میلادی نزدیک میشویم، سرمایهگذاران و نگهدارندگان رمزارز میتوانند با نگاهی به میزان درآمد و رمزارزهای تحت مدیریت خود یک برنامهریزی بلند مدت برای سال آینده انجام داده و استراتژیهای بهتری را در پیش بگیرند.

نظر شما در رابطه با ایجاد تنوع در سبد داراییهای تحت مالکیت چیست؟ آیا تنوع میتواند باعث افزایش سودآوری و سطح مدیریت خطر شود؟ نظرات خود را با ما به اشتراک بگذارید.